Investovanie do štátnych dlhopisov

Kým netradičné investície ako umenie, unikátne alkoholy či vychytávky známe z filmov vzbudzujú záujem a získavajú publicitu v tlači, investovanie do štátnych dlhopisov nevyvoláva emócie. Toto je najmenej kontroverzný a považovaný za stabilný spôsob investovania kapitálu. Krátkodobý zisk nemusí byť ohromujúci, ale dlhodobá perspektíva je zvyčajne sľubná.

Investovanie do štátnych dlhopisov – ako to funguje?

Štátne dlhopisy sa považujú za jednu z najbezpečnejších foriem investovanie peňazí. Na začiatok je vhodné zdôrazniť to, čo by mal vedieť každý investor – a to rozdiel medzi štátnymi dlhopismi, podnikovými dlhopismi a komunálnymi dlhopismi. Len tie prvé nesú minimálne riziko.

Každý typ dlhopisu je však formou „pôžičky“. Subjekt emitujúci dlhopisy na trhu sa stáva dlžníkom voči kupujúcim.

Dlžníkom je štát

Štátne dlhopisy nie sú ničím iným ako spôsobom, ako požičiavať štátu peniaze a dostávať odmenu vo forme úrokov. Je to ako poskytnutie úveru, ale namiesto banky je na druhej strane Štátna pokladnica. Výmenou za sprístupnenie úspor sa vám štát zaväzuje po uplynutí stanovenej doby vrátiť kapitál plus úroky.

Zaujímavosťou je, že v závislosti od typu dlhopisu si môžete vybrať medzi rôznymi investičnými možnosťami – od krátkodobých (napr. 3-mesačných) s fixnou úrokovou sadzbou až po protiinflačné dlhopisy, ktorých úroková sadzba rastie s infláciou, ktorá je veľká bezpečnosť v nestabilných časoch.

Stabilita

Investovanie v štátnych dlhopisoch je tiež dobrou alternatívou k bankovým vkladom. Hlavným dôvodom je ich bezpečnosť. V prípade dlhopisov denominovaných v je riziko zlyhania vlády zanedbateľné. Štát môže vždy získať prostriedky z daní alebo – v krajnom prípade – peniaze „vytlačiť“. Aj keď to môže znieť trochu ako scenár priamo z filmu o hospodárskej kríze, takéto situácie sú zriedkavé a v celosvetovom meradle ide najčastejšie o dlhy v cudzích menách. Hoci je to sporadické, krajiny niekedy vyhlásia platobnú neschopnosť.

Pre mnohých ľudí sú štátne dlhopisy najbezpečnejšou možnosťou forma kapitálovej investície, najmä v porovnaní s bankovými vkladmi. Pri vklade riskujete, že banka skrachuje. Takéto situácie sa stali mnohokrát. Banky zlyhávajú bez ohľadu na zemepisnú šírku. Vznikajúce vlny kríz sú často spojené so zlyhaním bánk.

Medzitým sa štát investovaním do retailových dlhopisov stáva vaším priamym dlžníkom, čo ho v istom zmysle robí ešte bezpečnejším ako v banke. A čo viac, retailové dlhopisy môžete predať pred splatnosťou, aj keď s malým poplatkom, čo vám dáva dodatočnú flexibilitu. Pre tých, ktorí uvažujú o bezpečnom spravovaní svojich úspor z dlhodobého hľadiska, sa štátne dlhopisy zdajú byť skutočne rozumnou možnosťou.

Štruktúra investičného portfólia

Investičné portfólio nie je nič iné ako súbor rôznych aktív, ktoré musíme efektívne spravovať naše úspory a zvyšovať kapitál. Predstavte si portfólio ako kôš, do ktorého hádžeme rôzne „ovocie“ investícií – akcie, dlhopisy, nehnuteľnosti alebo suroviny – každá z týchto kategórií má svoje jedinečné vlastnosti a rôzne úrovne rizika. Kľúčom k úspechu je nielen výber týchto „ovocí“, ale aj spôsob ich rozmiestnenia v našom košíku.

Ideálna štruktúra závisí od individuálnych potrieb investora, jeho cieľov, časového horizontu a tolerancie rizika. Hovorí sa, že čím je investor mladší, tým viac by mal investovať do rizikovejších, no potenciálne výnosnejších aktív, akými sú napríklad akcie. Na druhej strane, čím bližšie sme k momentu, kedy chceme naše úspory použiť, tým väčší dôraz treba klásť na stabilné aktíva, napr. štátne dlhopisy, ktoré poskytujú väčšiu bezpečnosť.

Ako si rozdeliť portfólio?

Klasickým členením portfólia je tzv pravidlo 60/40, kde 60 % tvoria akcie a 40 % dlhopisy. Tento prístup funguje dobre pre investorov so strednou toleranciou voči riziku, ktorí hľadajú kompromis medzi ziskom a bezpečnosťou. Je však potrebné pripomenúť, že dnes sa tento model vyvíja. Čoraz viac ľudí zaraďuje do portfólia alternatívne investície – napr. kryptomeny alebo ETF fondy. Umelecké alebo luxusné predmety. Poskytujú expozíciu na rôznych trhoch, ktoré boli pre priemerného investora často predtým nedostupné.

Dobre diverzifikované investičné portfólio by malo zahŕňať aj investície s rôznym časovým horizontom. Niektoré aktíva by mali byť k dispozícii v krátkodobom horizonte v prípade núdzovej potreby hotovosti, zatiaľ čo zvyšok môže pracovať počas dlhšieho časového obdobia na budovanie kapitálu do budúcnosti.

V prípade veľkého kapitálu sa oplatí venovať pozornosť alternatívnym investíciám. Alkohol, autá, umelecké diela sú neštandardné formy kapitálových investícií, bytové hotely a iné nehnuteľnosti, ktoré spôsobujú rovnováhu. Keď jeden stratí, druhý získa.

Prečo je diverzifikácia taká dôležitá

Investovanie do dlhopisov, investovanie do zlato, do vína, kryptomien – prečo je diverzifikácia taká dôležitá?

Diverzifikácia investičného portfólia je stratégia, ktorá vám umožňuje minimalizovať riziko a budovať finančnú stabilitu. Rozloženie vášho kapitálu medzi rôzne triedy aktív znamená, že výkyvy na trhu majú menší vplyv na vašu celkovú investíciu. V dobre diverzifikovanom portfóliu hrá každá časť inú úlohu – akcie môžu generovať vysoké zisky v obdobiach boomu, suroviny môžu chrániť pred infláciou a štátne dlhopisy môžu tvoriť pevnú základňu. Ich najväčšou výhodou je, že zostávajú stabilné v ťažkých trhových časoch a ponúkajú stabilný a predvídateľný príjem.

Investície investovanie do štátnych dlhopisov nielen znižuje riziko strát, ale zvyšuje aj bezpečnosť celého portfólia. Preto sú dôležitým prvkom dlhodobej stratégie, poskytujú rovnováhu a istotu. Vložený kapitál nebude vystavený drastickým výkyvom.

Investovanie do štátnych dlhopisov – výhody a nevýhody

Hoci by sa zdalo, že štátne dlhopisy majú len výhody, nie je to až také zrejmé. Ako každá forma kapitálovej investície môže byť problematická a komplikovaná. Aké sú výhody a nevýhody tohto typu investície?

Štátne dlhopisy – nevýhody

Vady investovanie v štátnych dlhopisoch:

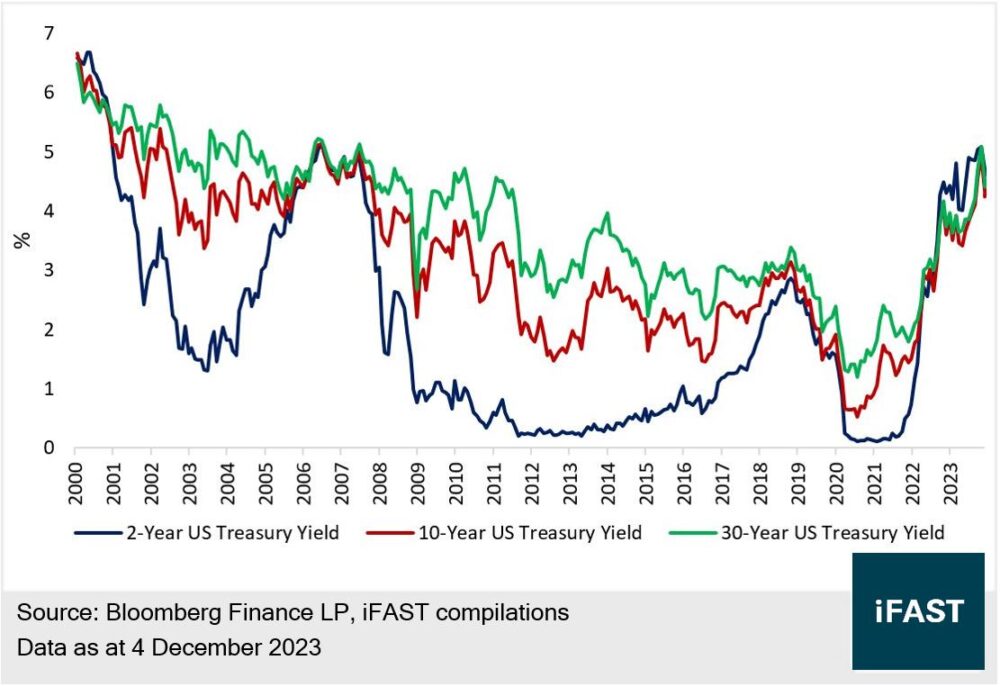

- Nízke úrokové sadzby – najmä v porovnaní s inými formami investícií, ako sú akcie, môžu vládne dlhopisy ponúkať relatívne nižšie výnosy.

- Inflačné riziko – pri vysokej inflácii môže byť reálna hodnota zisku z dlhopisov kompenzovaná poklesom kúpnej sily peňazí.

- Dlhé investičné obdobie – mnohé štátne dlhopisy vyžadujú zmrazenie kapitálu na dlhšie časové obdobie, čo môže obmedziť likviditu investície.

- Oneskorenie v reakcii na zmeny trhu – úrokové sadzby na dlhopisy viazané na infláciu môžu reagovať s oneskorením, čo nemusí úplne ochrániť pred pretrvávajúcimi vplyvmi inflácie.

- Nedostatok okamžitej flexibility – štátne dlhopisy nie sú kótované na trhu, čo obmedzuje možnosť predať ich v predstihu bez straty časti zisku (v prípade predčasného splatenia).

Štátne dlhopisy – výhody

Výhody investovania do štátnych dlhopisov:

- Stabilita – Štátne dlhopisy sú považované za jeden z najbezpečnejších investičných nástrojov, pretože ich vydáva vláda, čo znižuje riziko platobnej neschopnosti.

- Pevný príjem – investori sa môžu spoľahnúť na pravidelné platby úrokov, ktoré poskytujú predvídateľný tok príjmov.

- Ochrana pred infláciou – dlhopisy viazané na infláciu zaisťujú, že úrokové sadzby sa prispôsobujú rastu cien a chránia tak skutočnú hodnotu výnosu.

- Žiadne poplatky za správu – investovanie do retailových štátnych dlhopisov nezahŕňa dodatočné náklady, ako sú poplatky za správu fondu.

- Možnosť diverzity – dostupnosť rôznych typov dlhopisov, s rôznou dobou splatnosti a úrokovou sadzbou, umožňuje prispôsobiť investíciu individuálnym potrebám a cieľom.

Investovanie do štátnych dlhopisov – je to pre vás forma kapitálovej investície?

Investovanie do štátnych dlhopisov je možnosťou, ktorá priťahuje rôzne skupiny investorov. Zaujíma tak tých, ktorí robia prvé kroky vo svete financií, aj tých skúsenejších. Pre začiatočníkov predstavujú štátne dlhopisy bezpečný spôsob, ako investovať svoje úspory, pričom zaisťujú, že ich kapitál nebude vystavený príliš veľkému riziku. Skúsení investori ich oceňujú pre ich stabilitu a predvídateľný príjem, ktorý môže byť perfektným doplnkom k rizikovejším investíciám, akými sú napríklad akcie. Navyše ľudia plánujúci dlhodobé sporenie, napríklad na dôchodok, môžu využiť dlhopisy indexované infláciou. Chránia kapitál pred poklesom hodnoty v dôsledku inflácie. Investovanie v štátnych dlhopisoch je tiež dobrou voľbou pre tých, ktorí si cenia pravidelné úrokové výnosy a chcú si vybudovať diverzifikované portfólio. Ide o možnosť, pri ktorej ide bezpečnosť a stabilita ruka v ruke s potenciálnym ziskom.

Zanechať komentár